暗号資産の押し目買い時機、サンティメントが5大シグナル提示

暗号資産の時価総額は年初来で20%以上減少している。2月現在、投資家は価格が局所的な底値に近づいているのか、それともベアマーケット全体がさらに進行する余地があるのかで分かれている。

ボラティリティが続き不透明さが増す中で、重要な問いが残る。それは「いつ押し目買いのタイミングか」という点だ。分析プラットフォームSantimentが、トレーダー向けに5つのシグナルを示している。

市場不安下で買いシグナルを見逃しか サンティメントが5つの指標を共有

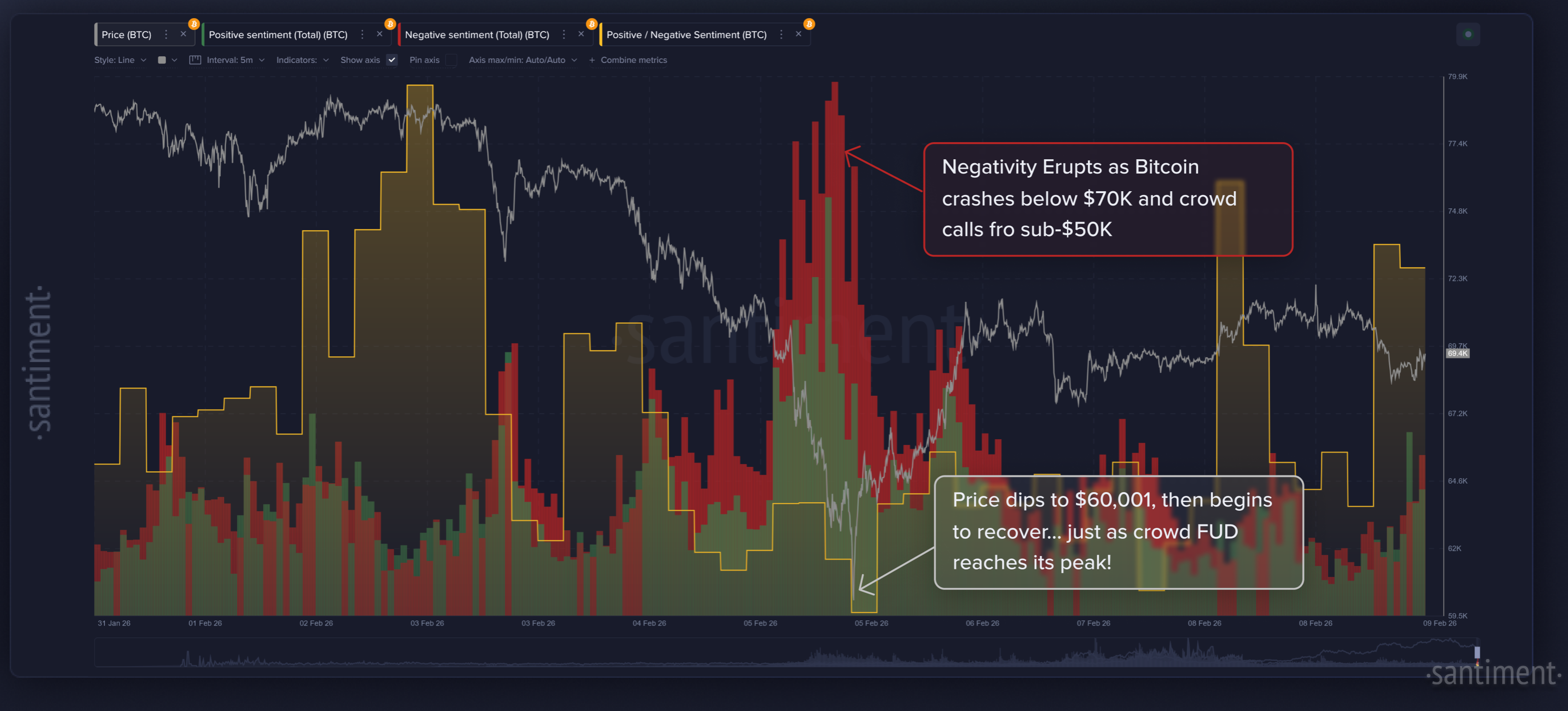

Santimentによれば、最初の指標は極端な否定的なSNSセンチメントである。特定の資産に直接結びついた悲観的・楽観的な言語のバランスを測ることで、トレーダーはノイズを除外し、恐怖が支配する局面を特定しやすくなる。

過去、SNS上でのFUD(恐怖、不確実性、疑念)や悲観的なコメントが急増した後、市場が反発する事例が見られた。

押し目買いシグナルとしての否定的コメント 出典: Santiment

押し目買いシグナルとしての否定的コメント 出典: Santiment

もう1つのシグナルは、「buy」「buying」「bought」などの語句と「dip」が結びつく言及を追跡することにある。これらの言及は売りが強まる局面で増えるが、Santimentはこの指標単独では信頼性が低いと警告する。その理由は、市場が個人トレーダーの完全な投げ売り前に反発することも少なくないためである。

同プラットフォームの見解では、「dip」からより極端な「crash」といった言葉への言語の変移こそ、より重要なシグナルとなる。破滅的な表現が議論の中心を占め始めると、恐怖による投げ売りが進行していることを示している。

Santimentはまた、「selling」「down」あるいは「ゼロになる」など、下落を想起させるキーワードの増加にも着目すべきだと指摘した。こうした言葉は、小口投資家の信頼が崩れると頻出する。

最後のシグナルはオンチェーンデータ、なかでも30日間のMarket Value to Realized Value(MVRV)比率である。この指標は、直近アクティブなウォレットが平均して利益を上げているか、損失を抱えているかを示す。

MVRVが「大幅割安」ゾーンに入ると、直近で買った投資家が含み損状態にあることを示す。この状況下では、市場反発が先行するケースもある。

同分析は、「押し目」とみなす水準は、相場環境やトレーダーの取引時間軸によって大きく異なる点を強調している。1.7%ほどの短期下落でも、時間単位のスイングトレーダーには機会となり得る。

しかし、同プラットフォームは、大半の市場参加者が週単位で反応しがちだと指摘した。これが一般的なトレーダーが現実的に対応できる取引頻度をより正確に反映している。

直感や「経験的なもの」に頼るよりも、客観的なデータの方が、恐怖主導の売りがどこで終わるのかを明確に捉えられると同社は主張する。

ただし、最終的な買い判断は各投資家の嗜好や投資期間次第である。Santimentのシグナルは恐怖が高まる好機を探る際の手助けになるが、市場の反発を保証するものではない。

現時点で、多くのアナリストらは、ベアマーケットがまだ続く余地があると考えている。価格はこのまま長期間圧力を受ける可能性がある。

したがって、買いや保有の判断は各投資家のリスク許容度、戦略、機会費用を考慮して行うべきである。

関連コンテンツ

ビットコインが「デジタルゴールド」でなくハイテク株の値動き

「リアルタイムブロックチェーン」のMegaETH、メインネットを公開