Bitcoin лідирує, а альткоїни слідують, але 2026 рік — це не 2016: ось що вам потрібно знати

Стаття Bitcoin лідирує, а Альткоїни слідують, але 2026 рік – це не 2016: ось що вам потрібно знати з'явилася спочатку на Coinpedia Fintech News

Ринок криптовалют розглядається через призму циклічності, інвестори обговорюють, чи досі надійними є сигнали минулих ринкових моделей. Порівняльний аналіз 2016 і 2026 років демонструє знайому напругу. Певні часові та технічні поведінкові моделі повторилися з сильною схожістю, показуючи подібність у криптовалютних циклах. Водночас ринкові настрої значно трансформувалися за останні десять років завдяки регуляторним досягненням та впровадженню.

Синхронізація халвінгу Bitcoin між 2016 і 2026 роками

Найсильніший вимірюваний зв'язок між 2016 і 2026 роками полягає в циклі халвінгу Bitcoin. У липні 2016 року Bitcoin торгувався близько $651, коли відбувся його другий халвінг. Пізніше ринок досяг піку приблизно $19 700 у грудні 2017 року, приблизно через 526 днів після халвінгу, показавши зростання майже на 2 900%.

Подібний часовий графік відбувся після четвертого халвінгу в квітні 2024 року. Bitcoin торгувався близько $63 000 під час події і досяг піку біля $126 200 у жовтні 2025 року, приблизно через 534 дні. Хоча час тісно відповідав попередньому циклу, зростання було набагато скромнішим, забезпечивши приблизно 100% від ціни халвінгу або близько 38% загальної прибутковості.

Також читайте: Важлива новина: Президент Трамп каже, що законопроєкт щодо структури криптовалютного ринку буде підписаний "дуже скоро"

Майже ідентичний час є цікавим, обидва цикли досягли піку приблизно через 520-530 днів після халвінгу. Але падіння прибутковості є настільки ж показовим. Прибутки після халвінгу різко впали по мірі дозрівання Bitcoin, відображаючи зниження прибутковості на ринку, який виріс від капіталізації близько $10 мільярдів у 2016 році до приблизно $1,8 трильйона до 2026 року.

Розрив між двома циклами свідчить про те, що хоча ринок все ще слідує знайомій часовій моделі, ймовірно пов'язаній з вбудованими змінами пропозиції Bitcoin, розмір цінових рухів зменшився. Зростаюча інституційна участь додала ліквідності та більшої стабільності, зменшуючи екстремальні спекулятивні сплески, які спостерігалися в попередніх циклах.

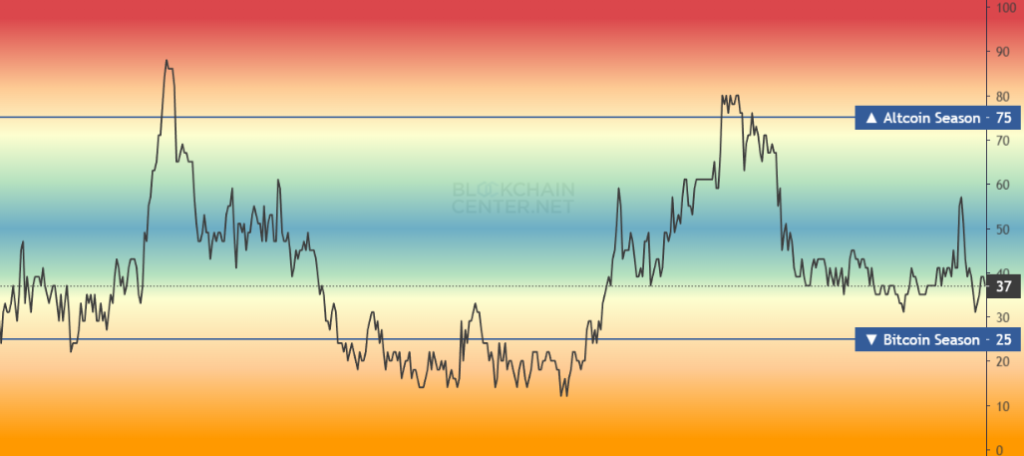

Сезон Альткоїнів демонструє подібну модель

Одна з найпереконливіших кореляцій виникає в часовому циклі Альткоїнів. У 4 кварталі 2016 року співвідношення Альткоїнів до Bitcoin (ALT/BTC) досягло дна, встановивши підлогу для слабкої результативності Альткоїнів. До 1-2 кварталу 2017 року сезон Альткоїнів вибухнув у біблійних пропорціях: Ethereum злетів на 17 400% з $8 до $1 400, XRP підскочив на 64 000% з $0,006 до $3,84, і навіть маргінальні проєкти множилися десятки разів протягом днів.

Перенесемося рівно на десятиліття вперед: 4 квартал 2025 року побачив, як ALT/BTC знову встановив дно, відображаючи модель 2016 року з майже ідеальною точністю. На початку січня 2026 року Індекс сезону Альткоїнів досяг 55, позначивши тримісячний пік і вказуючи на ранню стадію входження в сезон Альткоїнів. Історичні моделі з обох циклів 2016-2017 і 2020-2021 років вказують, що сезон Альткоїнів зазвичай настає протягом 3-4 місяців після таких днів, що означає, що 2-3 квартал 2026 року може побачити значну перевагу Альткоїнів.

Індекс сезону Альткоїнів

Індекс сезону Альткоїнів

Ця кореляція все ще має значення, оскільки вона вказує на поведінку ринку, а не лише на цикл халвінгу. Коли домінування Bitcoin досягає піку і інвестори починають переміщувати гроші в інші криптовалюти, та сама модель має тенденцію розігруватися в різних ринкових циклах. Те, що змінюється - це розмір прибутків.

Сьогоднішні ралі Альткоїнів, ймовірно, будуть більш помірними, оскільки більшість проєктів тепер працюють у більш регульованих та прозорих середовищах, на відміну від здебільшого нерегульованого ринку 2017 року.

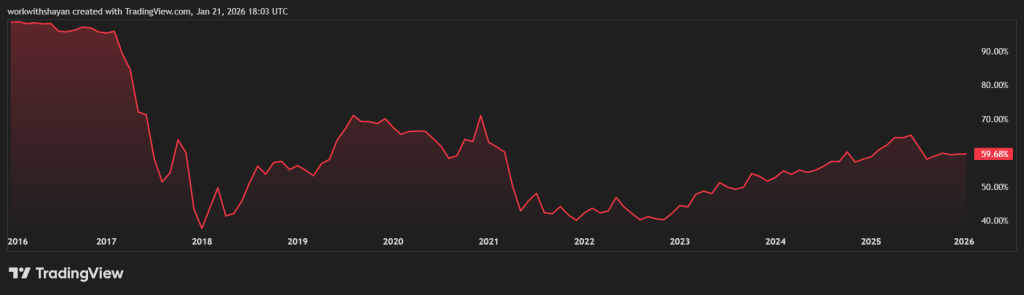

Домінування Bitcoin демонструє зворотну кореляцію та розбіжність

Домінування Bitcoin: відсоток загальної капіталізації ринку криптовалют, представлений Bitcoin, виявляє критичну розбіжність між 2016 і 2026 роками. У 2016 році домінування Bitcoin становило в середньому 82,6%, ринок все ще відновлювався після краху Mt. Gox і домінувала розповідь про Bitcoin як "цифрове золото". Коли сезон Альткоїнів злетів наприкінці 2017 року, домінування стиснулося до 32%, що представляло колапс частки ринку Bitcoin на 50+ процентних пунктів.

Домінування Bitcoin

Домінування Bitcoin

На відміну від цього, 2026 рік відкривається з домінуванням Bitcoin на рівні 59%-61%, рівень, який стабільно зростає з 2023 року після досягнення дна приблизно 40% у попередні роки. Замість того, щоб слідувати траєкторії 2016 року з різким зниженням домінування по мірі наближення сезону Альткоїнів, домінування 2026 року зростає, що свідчить про консолідацію інституційного капіталу навколо Bitcoin як основного стратегічного резерву, а не хайп навколо Альткоїнів.

Історичний аналіз показує, що під час циклів халвінгу 2016 і 2020 років домінування Bitcoin зрештою впало до діапазону 40% перед відновленням. Ключове питання для 2026 року полягає в тому, чи залишиться цей рівень підтримки на місці, чи домінування Bitcoin продовжить зростати, що порушить ідею про те, що 2026 рік просто повторить те, що сталося в 2016 році.

Зниження прибутковості після халвінгу в 2016-2026 роках

Найбільше виділяється те, наскільки зменшилися прибутки після халвінгу з часом. Цифри очевидні:

- Халвінг 2012 року: прибутковість 9 483% протягом наступних 13 місяців

- Халвінг 2016 року: прибутковість 2 931% протягом наступних 17 місяців

- Халвінг 2020 року: прибутковість 702% протягом наступних 11 місяців

- Халвінг 2024 року: прибутковість 38% (станом на січень 2026 року)

Це показує різке зниження прибутковості з часом. З кожним новим циклом прибутки становили приблизно частку від того, що вони були раніше. У міру зростання ринкової вартості Bitcoin та входження більшої кількості інституційних грошей на ринок, цінові коливання стали меншими та більш контрольованими.

Висновок очевидний. Навіть якщо ринок у 2026 році слідуватиме подібному часовому графіку до 2016 року, з ралі Альткоїнів, за яким послідує спад, розмір прибутків, ймовірно, буде набагато більш обмеженим. Більш зрілий ринок та нижчі рівні кредитного плеча роблять вибухові прибутки, які спостерігалися в попередніх циклах, набагато менш імовірними.

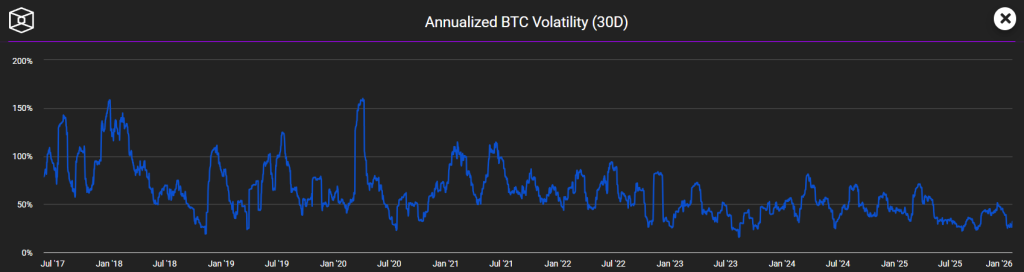

Розширення мінімальної волатильності Bitcoin та капіталової бази

Інша ключова розбіжність стосується волатильності Bitcoin. У 2016 році середня 30-денна волатильність Bitcoin становила 2,49%, здавалося б, скромно, поки не порівняти з волатильністю 4,13% під час бума ICO 2017 року. Проте у 2025 році, незважаючи на те, що Bitcoin досяг історичних максимумів близько $126 000 перед відкатом, щоденна волатильність впала до лише 2,24%, найнижчої в історії Bitcoin.

Парадокс показує "мінімум" волатильності Bitcoin, який різко зріс за десятиліття. У 2016 році мінімум волатильності Bitcoin становив $366. Сьогодні цей мінімум становить $76 329, збільшення в 208 разів, що відображає глибину інституційного капіталу, який зараз підтримує актив. Спотові ETF Bitcoin, схвалені в січні 2024 року, зменшили волатильність на 55% порівняно з періодами до ETF, забезпечуючи стабільних інституційних покупців.

Волатильність Bitcoin

Волатильність Bitcoin

Ця зміна в ринковій структурі означає, що навіть якщо 2026 рік слідуватиме тому ж часовому циклу, що й 2016 рік, рухи, ймовірно, відчуватимуться менш екстремальними. Інституційні інвестори зараз відіграють набагато більшу роль, допомагаючи стабілізувати ціни та обмежувати різкі падіння. В результаті поведінка ринку відрізняється: емоційне, роздрібне збудження 2016 року значною мірою поступилося місцем більш стратегічним інвестиційним рішенням від великих гравців.

Ринкові настрої схиляються до розподілу в 2026 році

Можливо, найфундаментальніша кореляція полягає в самій зрілості ринку. У 2016 році ринок криптовалют був 100% роздрібною спекуляцією. Практично не було інституційних учасників, регуляторних рамок не існувало, і вся екосистема становила приблизно $10 мільярдів ринкової капіталізації. До 2026 року понад 200 публічних компаній володіють Bitcoin, уряди підтримують стратегічні резерви загалом 307 000 BTC, і інституційні холдинги тепер становлять приблизно 10-14% від загальної пропозиції Bitcoin.

Ця зміна в ринковій структурі допомагає пояснити, чому 2026 рік може слідувати тому ж часовому циклу, що й 2016 рік, але поводитися зовсім інакше. Інституційні гроші зараз відіграють головну роль, прив'язуючи ціни на криптовалюту більш тісно до ширших економічних сил, таких як процентні ставки, долар та дохідність облігацій, зв'язки, які ледь мали значення в 2016 році, коли спекуляції керували більшістю рухів.

Сьогодні потоки в ETF Bitcoin та з них можуть досягати понад $1 мільярд за один день, роблячи макроумови основним рушієм цінової дії. Ця тенденція просто не існувала десятиліття тому.

Цикл халвінгу на більш зрілому ринку

Основне питання в порівнянні 2016–2026 років полягає в тому, чи все ще чотирирічний цикл халвінгу Bitcoin керує ринком. Докази неоднозначні. Прихильники вказують на знайомі моделі, які продовжують з'являтися, включаючи піки бичачого ринку, що прибувають трохи більше ніж через 500 днів після халвінгів, подібні ротації Альткоїнів наприкінці року та ведмежі ринки, які все ще мають тенденцію тривати близько року або довше.

Скептики кажуть, що ці моделі мають менше значення, ніж раніше. Метт Хоуган стверджував, що ETF, регуляторна ясність та легший доступ для інституцій пом'якшили цикли буму та спаду, які визначали ранні ери криптовалют. Дані підтверджують це певною мірою. Хоча час навколо халвінгів залишався послідовним, розмір прибутків різко зменшився порівняно з 2016 роком.

Результат - це ринок, який все ще відлунює минулі цикли, але більше не реагує так само. Інституційна участь тепер відіграє вирішальну роль, викликаючи результати способами, які значною мірою були відсутні десятиліття тому.

Висновок

Ідея про те, що історія "римується", підходить до криптовалютного циклу 2016–2026 років. Ключові часові моделі повторилися, Bitcoin досяг піку трохи більше ніж через 500 днів після обох халвінгів 2016 і 2024 років.

Те, що не повторилося - це масштаб. Вибухові прибутки та екстремальна волатильність 2016-2017 років навряд чи повернуться на ринку, сформованому інституціями та регулюванням.

Підсумок: 2026 рік може слідувати тому ж часовому циклу, що й 2016 рік, але не тій же психології чи прибуткам.

Вам також може сподобатися

Гернсі конфісковує $11,4 млн активів OneCoin

RLUSD від Ripple щойно отримав найпотужніший важіль зростання від Binance, чи може це катапультувати його в топ-3 активи?