現貨比特幣ETF資產管理規模跌至2025年新低 為4月以來未見

現貨比特幣ETF週二錄得新一輪資金流出,推動管理資產自2025年4月以來首次跌破1,000億美元門檻。根據SoSoValue的數據,此次下跌是在淨贖回2.72億美元之後發生的。此舉正值比特幣在廣泛的加密貨幣市場回調中滑向7萬美元中段,根據CoinGecko的數據,整體市值從前一週的約3.11兆美元回落至約2.64兆美元。這一挫折凸顯了領先加密資產證券化曝險持續存在的波動性,儘管投資者正在轉向非比特幣資產,而山寨幣顯示出生機跡象。

本週的拋售在市場上並不均勻。雖然BTC ETF面臨新一輪資金流出,但追蹤山寨幣的基金錄得小額資金流入,顯示投資者在比特幣證券化曝險與其他加密資產曝險之間的偏好出現分歧。更廣泛的背景仍然是宏觀和避險壓力,交易者正在權衡ETF機制、監管信號和流動性變化的影響,市場在經歷快速反彈和回調後仍試圖找到更穩定的立足點。

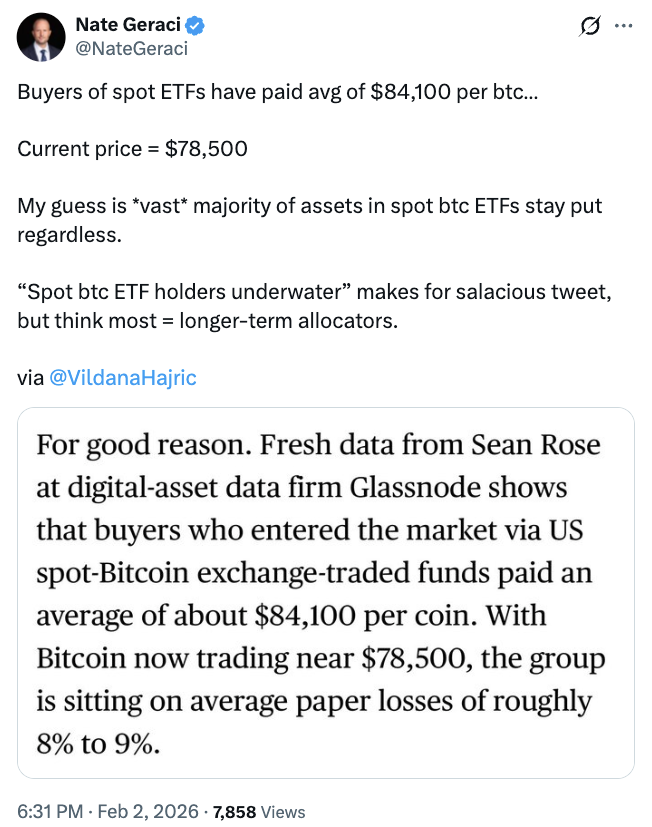

自2026年1月26日以來的現貨比特幣ETF資金流向。來源:SoSoValue重點摘要

- 現貨BTC ETF管理資產自2025年4月以來首次跌破1,000億美元,此前錄得2.72億美元資金流出。

- 更廣泛的加密貨幣市值在前一週從3.11兆美元降低到2.64兆美元,反映出持續的波動性。

- 山寨幣ETF錄得適度資金流入:以太幣(CRYPTO: ETH)1,400萬美元、XRP(CRYPTO: XRP)1,960萬美元、Solana(CRYPTO: SOL)120萬美元。

- 比特幣交易價格低於ETF創建成本基礎的84,000美元,這種動態可能會限制新ETF份額創建並影響資金流向。

- 分析師強調,ETF拋售不太可能引發廣泛的清算浪潮,一些人預期未來機構將轉向直接鏈上交易。

提及的代碼: $BTC、$ETH、$XRP、$SOL

市場情緒: 中性

價格影響: 負面。現貨BTC ETF資金流出與BTC價格下跌的結合導致短期情緒走弱,並對相關產品造成潛在壓力。

市場背景: 這一事件反映了在避險交易背景下ETF相關資金流向持續存在的波動性,投資者在比特幣證券化曝險與直接或非BTC加密貨幣曝險之間進行區分。市值的每週回落凸顯了市場對宏觀線索和流動性狀況的持續敏感性,市場仍在適應更高的利率環境和不斷演變的監管信號。

為何重要

目前的模式——現貨BTC ETF資金流出與山寨幣適度資金流入並存——為機構參與加密資產提供了微妙的解讀。雖然ETF結構為比特幣提供了受監管的進入途徑,但觀察到的資金流出表明,一些投資者正在重新平衡風險,通過非證券化渠道尋求曝險,或在增加證券化產品持有量之前等待更清晰的宏觀信號。與山寨幣的對比表明,市場參與者仍在加密貨幣領域內區分資產類別,在風險偏好允許時將資本配置給以太坊、XRP和Solana。

機構參與者歷史上更可能使用證券化產品,現在越來越多地被討論可能轉向鏈上交易和直接資產所有權。這種轉變可能會重塑現貨產品和追蹤它們的ETF的流動性動態和定價。業內人士的評論強調了一種信念,即加密貨幣機構採用的下一階段可能較少依賴持有證券化曝險,而更多地依賴與基礎資產本身的互動,這可能會推動更深的流動性和傳統基金之外的新交易場所。

圍繞BTC的價格走勢——在ETF創建因更高成本基礎而受到抑制的情況下交易價格低於74,000美元——為被動加密投資組合的管理者增加了一層複雜性。儘管一些投資者減少曝險,但其他人可能將當前水平視為更廣泛重新定價過程的延續,該過程考慮了監管清晰度、宏觀流動性以及加密投資工具之間不斷演變的競爭格局。

來源:Nate Geraci

來源:Nate Geraci

機構流動性提供商B2C2的執行長Thomas Restout提供了類似的觀點,指出即使在資金流向搖擺不定的情況下,機構ETF投資者也表現出韌性和耐心。他建議,大部分資產可能會留在ETF中,但市場正在接近一個潛在的轉折點,部分需求可能會轉向直接加密貨幣交易。「下一階段的轉型是機構實際交易加密貨幣,而不僅僅是使用證券化ETF,」Restout最近在Rulematch Spot On播客上說。他的評論指向機構如何在加密市場中配置資金的更廣泛重新評估,這可能對整個生態系統的流動性供應和價格發現產生影響。

接下來需要關注的事項

- SoSoValue關於現貨BTC ETF管理資產的下一次數據發布,以及創建或贖回活動的任何可觀察變化。

- BTC價格穩定或進一步向7萬至7.5萬美元區間移動,以及這如何與ETF資金流向動態互動。

- 可能影響ETF結構或鏈上交易激勵措施的任何監管更新或政策信號。

- 機構交易者增加對證券化產品以外的加密資產直接曝險的證據。

來源與驗證

- SoSoValue關於現貨比特幣ETF管理資產和資金流出的數據。

- CoinGecko顯示全球加密貨幣行業每週變化的市值數據。

- 山寨幣ETF的資金流入報告:文章中提供的以太幣、XRP和Solana的指標。

- Nate Geraci關於現貨BTC ETF資產留存的X貼文討論。

- Thomas Restout在Rulematch Spot On播客上關於機構採用和鏈上交易的評論。

市場反應和關鍵細節

隨著加密產品的發展,市場繼續努力解決機構將如何配置資本的問題。雖然比特幣的證券化曝險對許多投資者來說仍然是一個便捷的切入點,但現貨BTC ETF領域的資金流出凸顯了在價格波動和風險資產廣泛拋售中的謹慎立場。以太幣、XRP和Solana的適度資金流入顯示出對非比特幣資產的選擇性信心,表明即使最大資產面臨壓力,投資者也在評估加密貨幣領域內的多元化機會。

本文最初以「現貨比特幣ETF管理資產創下自4月以來2025年新低」發表於Crypto Breaking News——您值得信賴的加密貨幣新聞、比特幣新聞和區塊鏈更新來源。

您可能也會喜歡

重磅!芝商所CME Group擬推出自有代幣「CME Coin」,或將用作代幣化保證金

情人節內用/外食